Nhà đầu tư quỹ có cảm giác “bỏ lỡ”

Tính đến hết tháng 5/2025, VN-Index đã lấy lại toàn bộ số điểm đã mất trong giai đoạn biến động do lo ngại thuế quan. Trên nền thị trường tích cực, các quỹ mở cổ phiếu cũng phục hồi từ vùng đáy, chuyển sang mức lợi nhuận dương ấn tượng.

Cụ thể, trong giai đoạn từ ngày 10/04 đến hết tháng 5/2025, một số quỹ mở tiêu biểu đạt mức lợi nhuận hơn 20%, bao gồm DCDS với mức tăng 26,41%, VCAMDF đạt 26,26%, VCBF-BCF ghi nhận lợi nhuận 23,51%, BVFED: 20,75%, UVEEF: 20,59%, VINACAPITAL-VESAF: 20,29%.

Tuy nhiên, hiệu suất các quỹ cổ phiếu vẫn phục hồi chậm so với kỳ vọng của nhà đầu tư. Nguyên nhân dễ dàng được lý giải khi đà tăng của VN-Index thời gian qua phần lớn được dẫn dắt bởi nhóm cổ phiếu bất động sản vốn hóa lớn như VIC, VHM, VRE vốn không được ưu tiên trong danh mục của nhiều quỹ mở vì không đạt tiêu chí đầu tư.

Trước đó, nhóm cổ phiếu này từng trải qua nhịp điều chỉnh sâu, biến động mạnh và tiềm ẩn rủi ro định giá, khiến các quỹ đầu tư thận trọng và chưa mạnh tay nâng tỷ trọng. Điều này tạo cảm giác “bỏ lỡ sóng tăng” với không ít nhà đầu tư quỹ mở.

Ngược lại, các cổ phiếu cơ bản vốn là trụ cột trong danh mục của phần lớn quỹ mở lại diễn biến kém tích cực, ảnh hưởng đến hiệu suất quỹ. Đơn cử như FPT, một trong những cổ phiếu được nắm giữ nhiều nhất, đã giảm hơn 30% so với đỉnh. Hoặc những cổ phiếu nhóm Ngân hàng cũng được các quỹ mở đặt tỷ trọng cao nhưng có sự phân hóa lớn.

Thực tế, việc lựa chọn cổ phiếu thường được quỹ cân nhắc kỹ lưỡng về triển vọng doanh nghiệp, tính minh bạch và mức độ rủi ro của từng ngành, thay vì chỉ dựa trên biến động thị giá tức thời.

Lý giải về việc chỉ nắm giữ tỷ trọng nhóm cổ phiếu “họ Vin” thấp hơn so với VN-Index, ông Nguyễn Triệu Vinh - Phó Giám đốc Khối đầu tư, Giám đốc Đầu tư cổ phiếu VCBF chia sẻ: “ Khi đầu tư vào doanh nghiệp, chúng tôi cân nhắc cả tiềm năng tăng giá và rủi ro suy giảm giá trị. Vinhomes tạo dòng tiền mạnh, vay nợ ít. Nhưng nếu nhìn tổng thể VIC vay nợ nhiều, tỷ số nợ/vốn cuối năm 2024 là 150% (1,5 lần). Vinfast doanh số bán tăng nhưng cũng đang lỗ, số tiền cần đầu tư trong thời gian tới cao và phải cạnh tranh với nhiều đối thủ lớn. Sau khi đánh giá giữa tổng hòa kỳ vọng tăng trưởng và rủi ro, chúng tôi duy trì tỷ trọng vừa phải.”

Chuyên gia Phân tích Tài chính Huỳnh Hoàng Phương cũng cho rằng, nhà đầu tư nên đánh giá hiệu quả của quỹ trong khung thời gian 3–5 năm. Những giai đoạn quỹ tạm thời "underperform" so với thị trường đôi khi lại là cơ hội tích lũy hấp dẫn, nếu quỹ đó có chiến lược đầu tư vững chắc và danh mục nền tảng tốt.

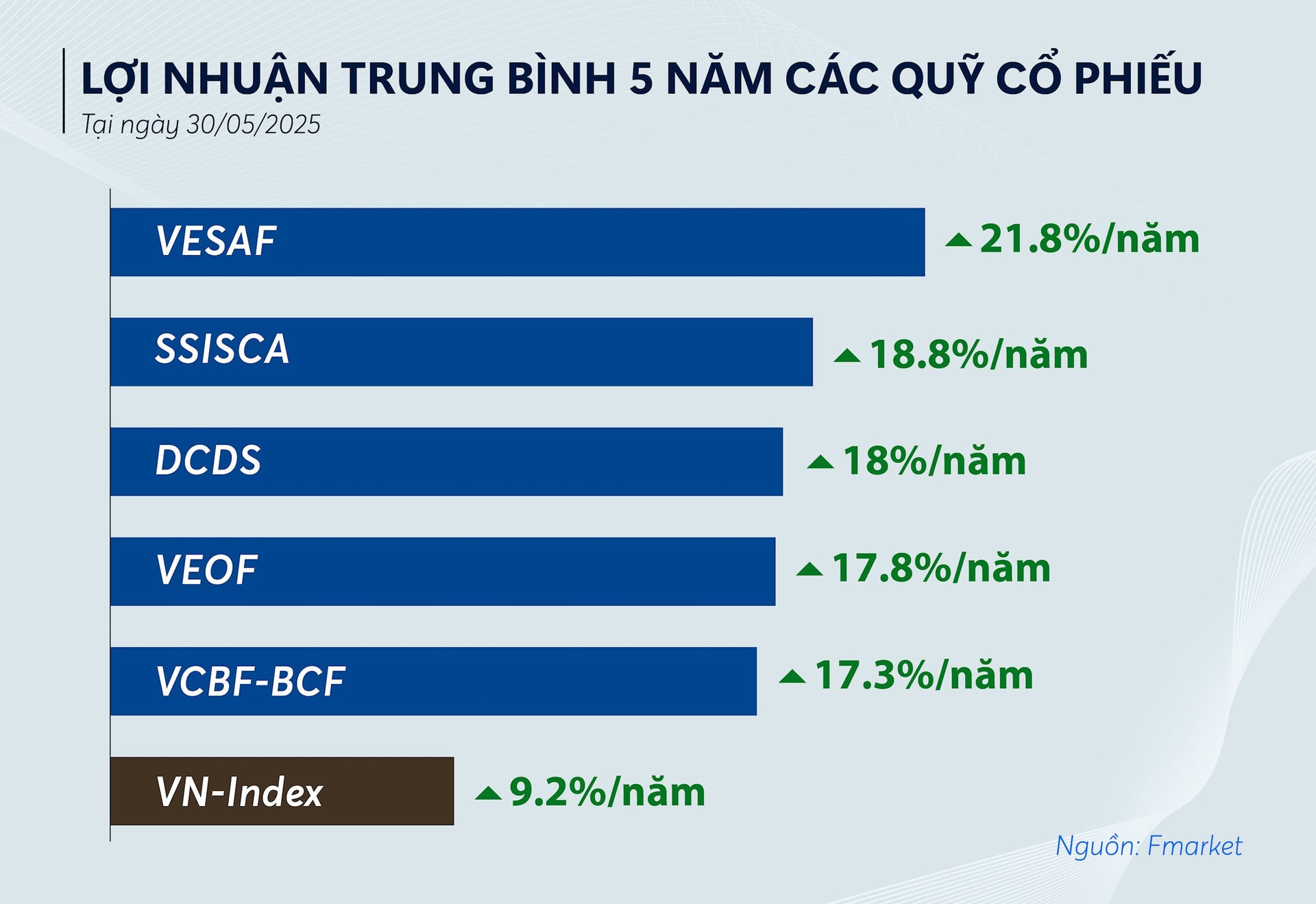

Dữ liệu từ Fmarket - nền tảng tập trung nhiều quỹ mở nhất tại Việt Nam cho thấy, trong chu kỳ 5 năm, phần lớn các quỹ mở đều ghi nhận mức tăng trưởng NAV ấn tượng, bất chấp các pha điều chỉnh mạnh của thị trường.

Dẫn đầu mốc lợi nhuận này là quỹ VINACAPITAL-VESAF với lợi nhuận 21,8%/năm. Xếp sau lần lượt là SSISCA (18,8%), DCDS (18%/năm), VINACAPITAL-VEOF (17,8%/năm) và VCBF-BCF (17,3%/năm), vượt trội so với mức tăng trưởng chỉ 9,2%/năm của VN-Index trong cùng giai đoạn (tính đến ngày 30/05/2025).

Kết quả này phản ánh rõ hiệu quả của chiến lược đầu tư dài hạn và quản trị danh mục kỷ luật mà các quỹ mở đang theo đuổi.

Cơ hội dài hạn từ cải cách thể chế

Năm 2025, Việt Nam đang bước vào giai đoạn “Đổi mới 2.0”, với trọng tâm là cải cách thể chế và thúc đẩy khu vực kinh tế tư nhân. Nghị quyết 68 có nêu rõ mục tiêu, xác định khu vực tư nhân là động lực tăng trưởng, tốc độ tăng trưởng bình quân của kinh tế tư nhân đạt khoảng 10-12%/năm, cao hơn tốc độ tăng trưởng của nền kinh tế; đóng góp khoảng 55-58% GDP, phấn đấu có 2 triệu doanh nghiệp hoạt động trong nền kinh tế và ít nhất 20 doanh nghiệp lớn tham gia chuỗi giá trị toàn cầu.

Theo ông Đinh Đức Minh - Giám đốc đầu tư cấp cao tại VinaCapital, Nghị quyết 68 sẽ tạo ra những cơ hội đầu tư mới trong những năm tới. Trong số những doanh nghiệp lớn "tham gia chuỗi giá trị toàn cầu", có nhiều doanh nghiệp niêm yết trên thị trường chứng khoán, và nhà đầu tư hoàn toàn có thể lựa chọn được những cổ phiếu đạt mức tăng trưởng kép khoảng 15%/năm trong 5–10 năm tới.

Một chiến lược đầu tư đúng theo ông Đinh Đức Minh là việc chọn đúng cổ phiếu tăng trưởng, định giá hợp lý, và kiên trì nắm giữ là chìa khóa thành công. Tuy nhiên, thay vì tự mình thực hiện toàn bộ quá trình này, nhà đầu tư cá nhân hoàn toàn có thể ủy thác qua các quỹ đầu tư chuyên nghiệp là những tổ chức có khả năng phân tích sâu và ra quyết định một cách bài bản.

“ Trong khi nhà đầu tư lo lắng mua gì, bán gì, thì người đầu tư vào quỹ chỉ cần làm một việc: giữ vững tâm lý và đầu tư dài hạn. Còn lại, hãy để công ty quản lý quỹ lo, ” ông Minh nhấn mạnh.

Hiện tại, định giá P/E là 13,1 lần - nằm dưới mức trung bình 5 năm. Đây vẫn được xem là vùng định giá hấp dẫn mở ra cơ hội tiềm năng cho nhà đầu tư dài hạn tích lũy cổ phiếu chất lượng với mức chiết khấu cao.

Mặc dù nhà đầu tư đang hồi hộp chờ đợi diễn biến đàm phán thuế quan trong tháng 7 tới, nhưng các chuyên gia quỹ đã có những phương án để đối phó với từng kịch bản.

Theo dự báo của các công ty quản lý quỹ, kịch bản có xác suất xảy ra cao nhất là mức áp thuế lên tới 20% thì tăng trưởng lợi nhuận doanh nghiệp niêm yết vẫn có thể đạt 13%/năm.